本文來源 |寶媽防騙吧

編輯整理 |今日讀法網(wǎng)

【商業(yè)與法治輿情觀察室 http://www.blaw.org.cn 快訊】

文中圖片來源于網(wǎng)絡(luò),如有侵權(quán)請聯(lián)系后刪除

近日,不少投資者發(fā)現(xiàn),除了基金虧錢,手里的R2/R3級理財(cái)也不香了。根據(jù)WIND數(shù)據(jù),全市場有公開數(shù)據(jù)的銀行理財(cái)產(chǎn)品有22000只左右。2022年以來,已經(jīng)有3600只銀行理財(cái)產(chǎn)品錄得負(fù)收益,產(chǎn)品累計(jì)凈值在1以下的銀行理財(cái)產(chǎn)品達(dá)到1200只。最近一個(gè)月和最近一周分別有4203只和5333只為負(fù)回報(bào),其中回撤幅度最大超過30%。

不過,目前“破凈”產(chǎn)品占比只有3.7%。但相比公募基金,公眾對銀行理財(cái)傳統(tǒng)的“保本”印象尚未完全打破,對“理財(cái)虧錢”的容忍度明顯更低。

“市值法”取代“攤余成本法”

除了資產(chǎn)配置方面的原因,投資者難以接受理財(cái)虧錢的一個(gè)重要原因是對凈值化轉(zhuǎn)型的不適應(yīng)。

在進(jìn)入“真凈值”時(shí)代之前,因?yàn)槔碡?cái)產(chǎn)品不披露凈值,少有投資者會(huì)關(guān)注所持產(chǎn)品每天的凈值變化,只關(guān)注產(chǎn)品到期時(shí)收到的本金和收益情況。這就像把理財(cái)?shù)腻X放在一個(gè)時(shí)間的黑盒子里,到期后給你本金和收益。而在持倉的這段時(shí)間里,投資者是看不見這筆錢的金額變化的。而在現(xiàn)在,監(jiān)管幫助把這個(gè)盒子給打開了。投資者不僅能看到收益,還能看到持倉過程中這筆錢的變化情況。

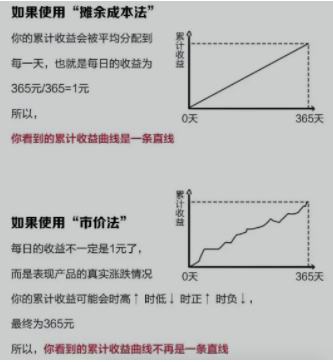

另一方面,理財(cái)轉(zhuǎn)型的重要內(nèi)容之一是“市值法”取代“攤余成本法”計(jì)價(jià),定期披露凈值,所以投資者可以看到產(chǎn)品在市場上的實(shí)際表現(xiàn)。投資者看到的收益曲線也因此由一條上升的直線變成“曲線”。

債券、非標(biāo)和權(quán)益類資產(chǎn)表現(xiàn)不佳

那么近期為什么會(huì)出現(xiàn)收益為負(fù)的情況呢?

固收類銀行理財(cái)產(chǎn)品投資去向主要是三類,債券、非標(biāo)和權(quán)益類。近期這三類資產(chǎn)明顯表現(xiàn)不佳。綜合機(jī)構(gòu)分析及日前招銀理財(cái)致投資者信可以看出,這也是理財(cái)凈值大幅回撤的主要原因。

一是影響固收端的債市,1月社融和信貸數(shù)據(jù)、2月PMI數(shù)據(jù)均超預(yù)期,加上地產(chǎn)政策松動(dòng),債市進(jìn)入持續(xù)回調(diào),而“固收+”基金的贖回導(dǎo)致利率債拋售進(jìn)一步加劇了回調(diào)壓力,近期烏克蘭局勢也產(chǎn)生間接沖擊,招銀理財(cái)稱目前3年期評級為AAA的公募債的平均年化收益率都不到2.9%。

二是權(quán)益市場,今年以來A股已經(jīng)在風(fēng)格切換和板塊輪動(dòng)中震蕩下行較長時(shí)間,原來的高景氣行業(yè)進(jìn)入回調(diào)期,“固收+”增厚部分收益下降。

三是非標(biāo)收緊,在監(jiān)管高壓下,非標(biāo)類資產(chǎn)的收益和供應(yīng)量大幅下降,平均收益從過去的5.5%-6.0%下降到了3.8%-4.2%。

業(yè)內(nèi)人士表示:“這樣的虧損是浮虧,即短期市場的波動(dòng),不是最終就是這樣的虧損。現(xiàn)在大中小銀行都有,主要是市場短期波動(dòng)造成的,不是系統(tǒng)性問題。”并建議投資者調(diào)整好心態(tài),不必糾結(jié)理財(cái)產(chǎn)品幾日的盈虧表現(xiàn)。

購買銀行理財(cái)產(chǎn)品需要注意什么?

那隨著銀行理財(cái)產(chǎn)品徹底告別剛性兌付時(shí)代,在購買銀行理財(cái)產(chǎn)品時(shí),到底需要注意哪些問題?

1. 參考業(yè)績比較基準(zhǔn)

業(yè)績比較基準(zhǔn)也就是常說的收益率,通常以百分比區(qū)間形式出現(xiàn)。如果一款產(chǎn)品的業(yè)績比較基準(zhǔn)在4.00%-5.00%,就是說這款產(chǎn)品預(yù)計(jì)可實(shí)現(xiàn)最高年化5%、最低年化4%的收益率。但需強(qiáng)調(diào)的是,業(yè)績比較基準(zhǔn)是銀行基于產(chǎn)品性質(zhì)、投資策略、當(dāng)前市場環(huán)境、過往經(jīng)驗(yàn)等因素的估算,不代表產(chǎn)品的未來表現(xiàn)和實(shí)際收益率,不構(gòu)成對產(chǎn)品收益率的承諾,投資者只可將其視為參考。

2. 權(quán)衡產(chǎn)品期限

一般來說,期限長的理財(cái)產(chǎn)品收益率要高于期限短的產(chǎn)品,但前者對投資者現(xiàn)金流的要求也更高,因此投資者需根據(jù)自身情況,判斷理財(cái)產(chǎn)品的期限是否與自己的資金需求相匹配。

3. 理性看待風(fēng)險(xiǎn)等級與收益率

收益率越高的產(chǎn)品,其風(fēng)險(xiǎn)等級也就相對越高,出現(xiàn)虧損的概率也更大。投資者應(yīng)根據(jù)自己的風(fēng)險(xiǎn)承受能力,購買適合的理財(cái)產(chǎn)品。輕信他人建議或盲目購買高收益產(chǎn)品,都是不理智也不明智的做法。

4. 看清理財(cái)產(chǎn)品費(fèi)用

在其他條件都類似的情況下,投資者可盡量選擇購入費(fèi)率低的產(chǎn)品。一般來說,銀行理財(cái)產(chǎn)品可能產(chǎn)生的費(fèi)用包括:認(rèn)購/申購費(fèi)、贖回費(fèi)、銷售費(fèi)、托管費(fèi)、管理費(fèi)、超額業(yè)績報(bào)酬(各銀行之間的名稱可能存在些許差異)等。